Der Realzinsverlust infolge von Niedrigzins und Inflation trifft vor allem Geringverdiener. Sie verloren allein in den ersten neuen Monaten des Jahres bereits 24 Milliarden Euro. Das zeigt der Comdirect Realzins-Radar.

Die 20 Prozent mit dem geringsten Einkommen in Deutschland haben 2018 im Schnitt 1,5 Prozent des Wertes ihres Finanzvermögens durch den negativen Realzins verloren. Damit ist der Verlust in dieser Gruppe anderthalb Mal so hoch wie bei den einkommensstärksten zehn Prozent der Bevölkerung. Sie mussten Werteinbußen von 0,6 Prozent ihres Finanzvermögens hinnehmen.

Als Realzins wird der tatsächliche Zins auf Sparprodukte bezeichnet, der nach Abzug der Inflation übrigbleibt. Im dritten Quartal dieses Jahres lag er bei minus 1,32 Prozent – damit ist der Realzins seit mehr als drei Jahren negativ. Allein in den ersten neun Monaten dieses Jahres haben die Deutschen dadurch 24 Milliarden Euro an Wert auf ihre Ersparnisse verloren.

Die ungleiche Belastung durch den Realzins zeigt sich auch beim Blick auf das Vermögen der Haushalte: Der Wertverlust liegt bei den 20 Prozent mit dem geringsten Vermögen mit 1,4 Prozent doppelt so hoch wie bei vermögendsten zehn Prozent der Deutschen (0,7 Prozent).

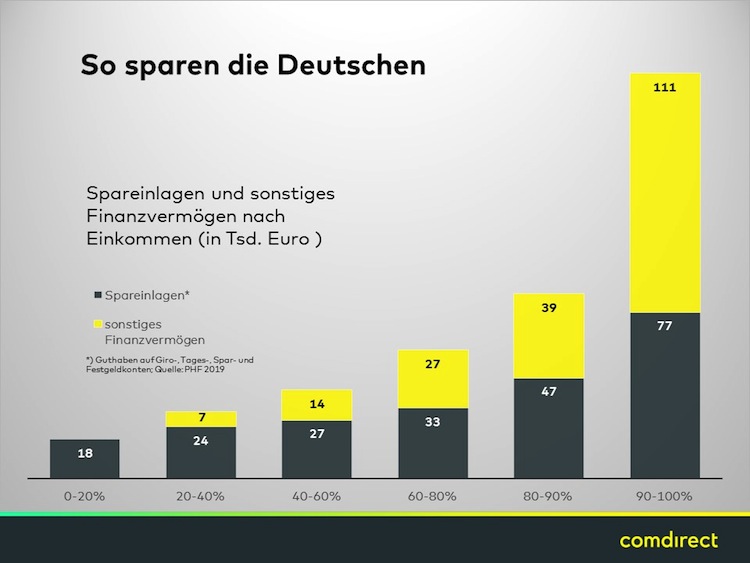

Der Grund dafür liegt im Sparverhalten: Menschen mit weniger Einkommen legen im Schnitt ihr komplettes Geld in Spareinlagen an. Dazu gehören Girokonten, Tagesgeld, Festgeld und weitere Sparkonten.

Die Durchschnittsverzinsung liegt bei diesen Produkten mit aktuell 0,15 Prozent deutlich unter der Inflationsrate von 1,47 Prozent (Stand drittes Quartal 2019). Bei den Topverdienern liegt der Anteil der niedrig verzinsten Spareinlagen hingegen bei lediglich 41 Prozent des gesamten Finanzvermögens.

„Der niedrige Zins trifft insbesondere diejenigen, die ohnehin weniger verdienen und deswegen auch weniger Vermögen aufbauen können. Damit verstärkt er das Auseinanderdriften der Vermögensentwicklung“, sagt Arno Walter, Vorstandsvorsitzender von comdirect.

Natürlich sei es nachvollziehbar, dass Menschen mit weniger finanziellen Mitteln einen Großteil ihres Geldes kurzfristig verfügbar halten. Gerade für Geringverdiener sei es jedoch wichtig, langfristig zu sparen. Denn nur so lasse sich auch mit vergleichsweise geringen Mitteln ein finanzielles Polster aufbauen, etwa für die Altersvorsorge.

Am stärksten betroffen vom Realzinsverlust sind Sparer zwischen 25 und 34 Jahren. Beim Vergleich der Altersklassen verfügt diese Gruppe mit 85 Prozent über den höchsten Anteil von Spareinlagen am Finanzvermögen.

Die Folge: Sie haben 2018 im Schnitt 1,3 ihres Finanzvermögens durch Niedrigzins und Inflation verloren. Bei den 35- bis 64-Jährigen sind es weniger als ein Prozent. Erst danach steigt der prozentuale Wertverlust wieder leicht an. (dr)

Grafik: Comdirect