Wie alt sind Versicherte, wenn sie berufsunfähig werden?

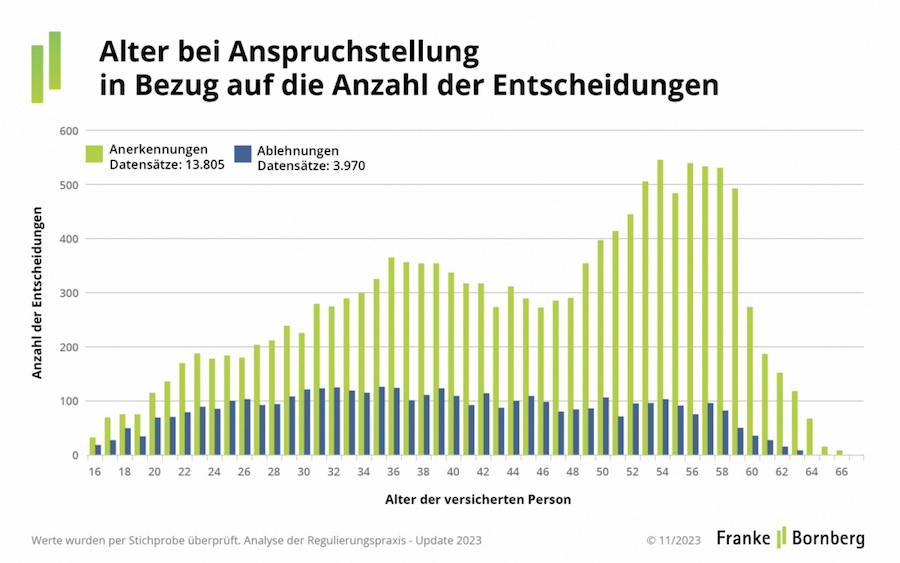

Spannend ist der Blick auf die Alterskurve, wann ein Versicherter berufsunfähig wird. Als Faustregel gilt: Je älter Versicherte, umso höher ist die Wahrscheinlichkeit, dass ihr Antrag auf BU-Rente Erfolg hat. Eine erste Häufung von anerkannten BU-Anträgen gegenüber Ablehnungen weist die Studie für Männer und Frauen der Altersgruppe Mitte 30 aus. Auslöser sind hier dann zumeist Krebs oder psychische Erkrankungen. Ab Ende 40 steigt die Kurve abermals der Anerkenntnisse. Hier sind es dann vor allem Krebs, Herz- und Kreislaufkrankheiten sowie Verschleiß am Bewegungsapparat.

Jenseits der 60 gehen die Ablehnungen langsam gegen null, zeigt die Untersuchung. Die Untersuchung zeigt zudem, dass gerade in jungen Jahren die Ablehnungsquote überraschen hoch ist. Nach Angaben von F&B schlagen sich hauptsächlich Anfechtungen und Rücktritte innerhalb der gesetzlichen Fristen nieder.

Wie lange dauert eine BU-Regulierung?

Die durchschnittliche Regulierungsdauer beziffert die neue F&B-Untersuchung auf etwa sechs Monate. Für Ablehnungen wie Anerkennungen. Die Auswertung des Kundenfragebogens dauert durchschnittlich 14 Tage. Danach sind meist Rückfragen bei Ärzten oder Krankenkassen erforderlich. Vom Eingang der letzten Unterlagen bis zur abschließenden Entscheidung vergehen im Durchschnitt gut 17 Tage.

Vergleichsweise schnell wird bei Krebs entschieden; bei psychischen Erkrankungen und Unfällen dauert es bis zum Votum länger. Hier liegt es vor allem an fehlenden Gutachten von Fachärzten und Gutachtern sowie bei Unfällen an spät eintreffenden Stellungnahmen von Polizei und Staatsanwaltschaft. Gutachten werden immer dann angefordert, wenn sich aus den Angaben von Antragsstellern, Ärzten oder aus weiteren Quellen kein abschließendes Urteil ableiten lässt. 2022 passierte das in 3,38 % aller Regulierungen.

Wie BU-Versicherer Abläufe verbessern und Zeit sparen

Die Leistungsprüfung schneller abzuschließen, ist für Versicherer nicht trivial. Sie haben auf einige Phasen der Regulierung keinen direkten Zugriff. Deswegen wollen sie die Rahmenbedingungen für weitere Beteiligte optimal gestalten, um kurze Reaktionszeiten zu fördern. Dafür liefern die teilnehmenden Gesellschaften vielversprechende Ansätze. Eine enge und transparente Kommunikation, häufig via Telefon, gehört fast immer dazu, schreibt F6B.

Erfolgsfaktoren für schnellere BU-Regulierungen

- Bei Eingang der BU-Meldung nehmen Sachbearbeiter telefonisch Kontakt mit Versicherten auf und erläutern den weiteren Ablauf.

- BU-Fälle werden systematisch kategorisiert und ggf. auf spezialisierte Mitarbeiter verteilt.

- Im Rahmen eines Telefonates oder unter Einbeziehung von „Vor-Ort-Services“ mit persönlichem Kundenkontakt werden Anspruchsteller beim Ausfüllen des Fragebogens unterstützt.

- Moderne Kommunikationswege wie Chats und digitale Portale fördern den Austausch.

- In einem digitalen Tracking-System können Versicherte die Leistungsbearbeitung online verfolgen, Unterlagen hochladen und direkt mit Sachbearbeitern in Kontakt treten.

Die strengen Vorgaben des Datenschutzes setzen enge Grenzen. Das betrifft etwa Portale, in denen Ärzte strukturiert Angaben zu Behandlungen und Gesundheitszustand ihres Patienten machen können. Praxistaugliche Lösungen konnten sich hier bisher nicht etablieren.

Fachkräftemangel macht den Gesellschaften ebenfalls zu schaffen. Der Markt für qualifizierte BU-Leistungsprüferinnen und -prüfer scheint leergefegt. Versicherer setzen daher verstärkt auf den eigenen Nachwuchs und versuchen, Auszubildende für die BU-Leistungsprüfung zu begeistern – bei vielen Unternehmen mit Erfolg.

KI spielt nur eine untergeordnete Rolle

Die teilnehmenden BU-Versicherer betreiben die BU-Leistungsprüfung fachlich und organisatorisch auf hohem Niveau, schlussfolgert das Analysehaus. Trotzdem verharrt die Bearbeitungsdauer bei rund sechs Monaten. Dies sei noch immer den Maßnahmen in der Corona-Phase geschuldet. Hinzu kommen Personalengpässe aufseiten der Versicherungsgesellschaften. Sie würden schnellere Entscheidungen ebenfalls verhindern.

Spannend ist, dass Künstliche Intelligenz und machine learning in der Leistungsbearbeitung bisher nur eine untergeordnete Rolle spielen. „Wer möchte schon Kunden erklären, dass eine Maschine über ihre Leistung entschieden hat? Auf beiden Seiten des Leistungsantrags stehen noch immer Menschen im Mittelpunkt“, erklärt F&B-Geschäftsführer Franke.

Trotzdem könnten Versicherer KI auch im Leistungsfall nutzen und so Effizienzvorteile erschließen, eigene Daten noch effektiver auswerten und qualifizierte Entscheidungen vorbereiten, ist Franke überzeugt. Nachhaltigkeit wird in der BU-Leistungspraxis bislang kaum thematisiert, auch wenn Prävention und Wiedereingliederung in das Berufsleben interessante Ansätze liefern.