Deutschland gilt unter den internationalen Initiatoren von Private-Equity- und Immobilienfonds als sicherer Hafen innerhalb Europas. Zu diesem Ergebnis kommt eine Studie der Schweizer Beratungsgesellschaft Swisslake in Pfäffikon bei Zürich.

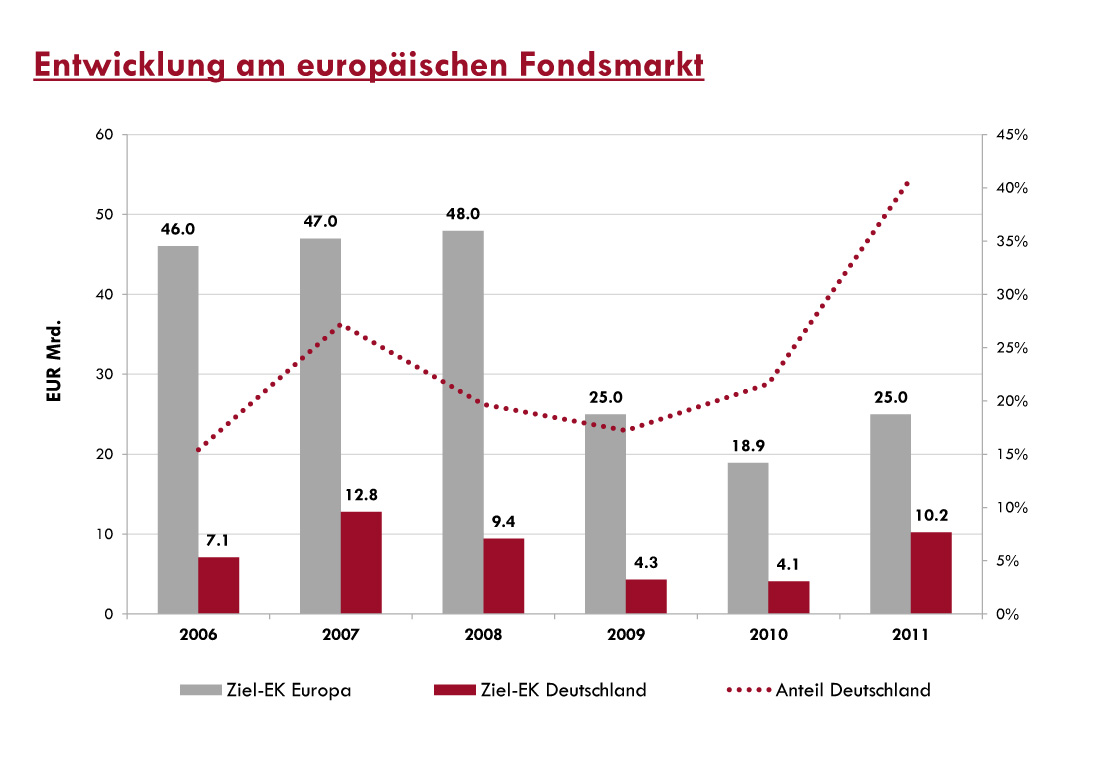

Jeder fünfte Manager aller im Jahr 2011 aufgelegten Fonds aus dem Bereich Real Estate Private Equity habe Deutschland als Investitionsziel ausgewählt. Rund 20 Milliarden Euro, gut die Hälfte davon stamme aus Eigenkapital, soll in Immobilienobjekte hierzulande fließen. Diese Summe entspricht rund 41 Prozent der gesamten für Europa vorgesehenen Allokation und damit dem höchsten Wert seit dem Jahr 2007, als eine Zielallokation von 27 Prozent in der Spitze erreicht wurde, so Swisslake, seinerzeit jedoch mit einem Ziel-Eigenkapitalvolumen von rund 47 Milliarden Euro.

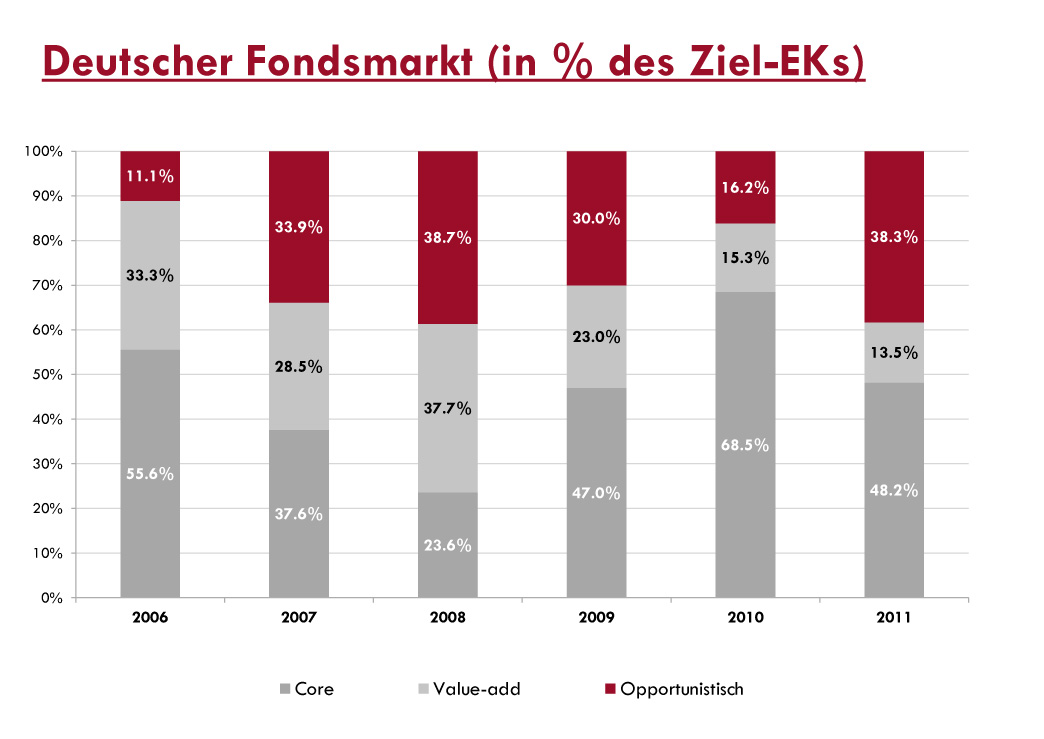

Im Hinblick auf die Risikoklassen hätten sich die Investitionsvorhaben für Deutschland ebenfalls verändert: Lag der Anteil neu aufgelegter Fonds mit opportunistischen Charakter im Jahr 2010 nur noch 16,2 Prozent des Ziel-Eigenkapitalvolumens kletterte er in 2011 auf 38,3 Prozent. Die Swisslake-Studie offenbart einen gewissen Sättigungseffekt bei Corefonds und wieder ein zunehmendes Interesse von Fondsmanagern und Investoren an opportunistischen Strategien. Dementsprechend ging auch der Anstieg der Marktanteile bei den Opportunityfonds im Wesentlichen zu Lasten der Corefonds, deren Anteil von 68,5 auf 48,2 Prozent zurückging.

Auch die sektorale Allokation der opportunistischen Fonds hat sich nach Angaben der Schweizer in 2011 deutlich verschoben: Rund ein Viertel des Eigenkapitalvolumens soll in Finanzierungen fließen, 20,9 Prozent in Büroimmobilien und 17 Prozent seien für Einzelhandelsobjekte vorgesehen. 15,2 Prozent des Fondsvolumens hätten die Manager für M&A -Transaktionen und 10,8 Prozent für Hotelinvestments vorgesehen. (af)

Foto: Shutterstock

Grafiken: Swisslake