Auf welche finanziellen Einbußen müssen sich Vermittler einstellen, wenn der Gesetzgeber eine Obergrenze bei den LV-Abschlussprovisionen einführen sollte? Fabrice Gerdes und Dieter Kipp von der Unternehmensberatung zeb haben drei Szenarien durchgerechnet.

Bereits vor einem Jahr hat das zeb in einer Veröffentlichung aufgezeigt, wie 33 deutsche Lebensversicherer ihre Vergütungssystematik für Lebensversicherungsprodukte aufgrund des LVRG angepasst haben. Zudem wurde mit einem Modell gezeigt, welche Auswirkung diese Anpassungen auf die Vergütung der Makler hatte.

Obergrenze bei Abschlussprovisionen

Jüngst hat nun Oliver Pradetto, Geschäftsführer des Maklerpools blau direkt, in einem Beitrag auf Cash.Online die Konsequenzen für die Vermittlungsbranche aufgezeigt, wenn eine Obergrenze bei den Abschlussprovisionen für Lebensversicherungen von maximal 18 Promille gesetzlich vorgegeben würde.

Dies stellt alle Vermittler, aber auch Lebensversicherer, Finanzvertriebe sowie Maklerpools vor große Herausforderungen. Die nachfolgenden Analysen sollen den Umfang der Einnahmeeinbußen quantifizieren.

Den Versicherern stehen mit der Abschlusscourtage, der Bestandspflegecourtage, der laufenden Abschlusscourtage und der Stornohaftungszeit vier wesentliche Stellhebel zur Anpassung ihrer Vergütungssysteme zur Verfügung.

Analyse dreier Szenarien

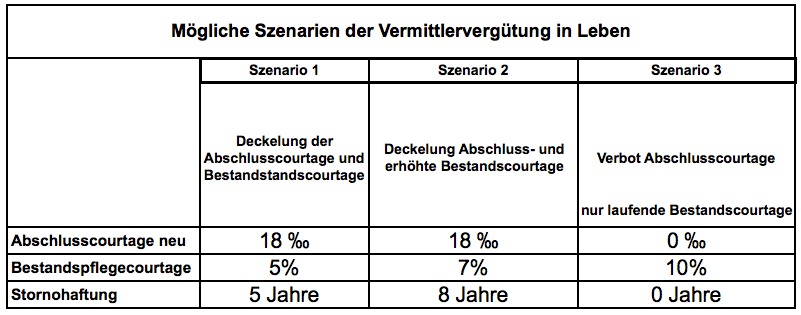

In unserer Analyse gehen wir im ersten Szenario von einer gesetzlichen Deckelung der Abschlusscourtage von 18 Promille und einer Begrenzung der Bestandspflegecourtage von fünf Prozent aus.

Im zweiten Szenario ist die Abschlusscourtage ebenfalls bei 18 Promille gedeckelt, allerdings mit der Möglichkeit die Bestandspflegecourtage auf bis zu sieben Prozent zu erhöhen.

Das dritte Szenario geht von einem kompletten Verbot von Abschlusscourtagen aus, die von den Versicherern aber durch eine deutliche Erhöhung der Bestandspflegecourtage auf zehn Prozent kompensiert werden können.

Um die tatsächlichen Auswirkungen auf die Vermittlervergütung zu analysieren, wird ein Simulationsansatz genutzt, der neben den vier Stellhebeln des Vergütungsmodells, noch vier weitere vermittlerindividuelle Faktoren berücksichtigt: die Vertragslaufzeit, die Frühstornoquote, die Spätstornoquote und einen Abzinsungssatz.

Mit dieser Datenbasis können die Wirkungszusammenhänge von Vergütungsanpassungen transparent gemacht werden.

Seite zwei: Ausgangslage für die Simulationen