Wenn es um die Anschlussfinanzierung für das Eigenheim geht, könnten Immobilieneigentümer oft tausende Euro sparen, wenn sie häufige Fehler vermeiden, so der Finanzdienstleister Dr. Klein. Das Unternehmen gibt Tipps, welche Punkte Kunden unbedingt beachten sollten.

Wer eine Immobilie erwirbt, steckt in der Regel viel Zeit und Nerven in die Wahl des passenden Baukredites. Die zweite Finanzierungsrunde wird hingegen gern verschlafen, so Dr. Klein.

Dabei könnten Kreditnehmer bei der Anschlussfinanzierung mehrere tausend Euro sparen, wenn sie wichtige Tipps beherzigen.

Tipp 1: Wer nicht vergleicht, verpasst Zinsvorteile

Wenn die Baufinanzierung unter Dach und Fach ist, atmen die meisten Kreditnehmer erst einmal durch und der Kreditvertrag landet nicht selten im hintersten Fach des Aktenschrankes.

Spätestens nach zehn Jahren lohne es sich allerdings, die Unterlagen hervorzuholen und die aktuellen Bauzinsen zu beobachten. Denn: Grundsätzlich ist ein Immobilienkredit nach zehn Jahren mit einer Frist von sechs Monaten kostenlos kündbar – und zwar unabhängig von der vereinbarten Laufzeit. Die Bank für den Anschlusskredit kann der Kunde frei wählen.

„Ein Wechsel lohnt sich oft, denn das Prolongationsangebot der Hausbank hat in der Regel schlechtere Konditionen als die Angebote von Wettbewerbern“, erklärt Nicole Kaack, Spezialistin für Baufinanzierung bei Dr. Klein in Lübeck. „Viele Kreditnehmer scheuen sich trotzdem, die Bank zu wechseln, weil sie befürchten, dass die Umschuldung aufwändig und teuer sein könnte. Diese ‚Wechselfaulheit‘ kennen auch die Hausbanken und sie ist ein Grund dafür, dass deren Prolongationsangebot oft nicht den bestmöglichen Zins bietet.“

Immobilie eventuell neu bewerten lassen

Zusätzlich zum Vergleich verschiedener Angebote könne es Vorteile bringen, die eigene Immobilie bei einer Umschuldung neu bewerten zu lassen. In den meisten Städten und Gemeinden Deutschlands sind die Immobilienpreise in den letzten Jahren stark gestiegen. Wenn die eigene Wohngegend aufgewertet wurde, etwa durch den Ausbau der örtlichen Infrastruktur, oder der Besitzer Modernisierungsmaßnahmen vorgenommen habe, sei der Wert der Immobilie wahrscheinlich auch gestiegen – und das bedeute meist bessere Konditionen für das neue Darlehen.

Angst vor den Umständen eines Wechsels brauchen Kreditnehmer laut Dr. Klein nicht zu haben. Sowohl der bürokratische Aufwand als auch die Kosten der Umschuldung seien gering.

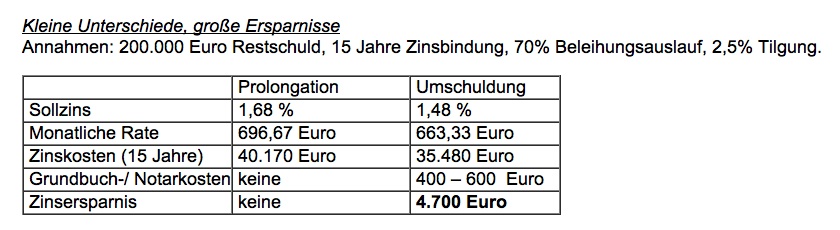

Einzige Hürde: Die Grundschuld muss vom alten auf den neuen Kreditgeber übertragen werden. Dafür fallen Grundbuch- und Notarkosten in Höhe von 0,2 bis 0,3 Prozent des abzutretenden Grundschuldbetrages an. Dieser Betrag, der bei einer Restschuld von 200.000 Euro rund 400 bis 600 Euro beträgt, sei durch den Zinsvorteil eines besseren Finanzierungsangebotes jedoch meist schnell wieder ausgeglichen.

„Als Faustformel gilt: Je höher die noch ausstehende Restschuld, desto eher lohnt sich die Umschuldung“, sagt Kaack. Ein Rechenbeispiel zeige, dass bereits ein Zinsunterschied von nur 0,2 Prozent eine Zinsersparnis von stolzen 4.700 Euro ausmachen könne. Die Kosten für den Wechsel fielen in Anbetracht der Ersparnis gering aus.

Zum Vergrößern bitte auf die Tabelle klicken

Tipp 2: Wer zu spät kommt, zahlt drauf

Schon 66 Monate vor Ablauf der Zinsbindung oder der Zehn-Jahres-Frist des Kreditvertrages lohnt sich laut Dr. Klein ein Blick auf die aktuelle Zinslandschaft. Denn mit einem sogenannten Forward-Darlehen ließen sich gegen einen geringen Aufschlag die aktuellen Zinsen „einfrieren“.