Fachmärkte und Shopping-Center dominieren

Investments in Fachmärkte und Fachmarktzentren sowie Supermärkte und Discounter dominierten das erste Halbjahr laut CBRE des Jahres 2016 deutlich. Die hohe Nachfrage in diesem Segment ergebe sich auch aus einer Ausweichstrategie der Investoren, die aufgrund des geringen Angebots an Shopping-Centern und innerstädtischen Geschäftshäusern in den Topstandorten bei entsprechend hohen Kaufpreisen auf andere Retail-Assets mit stabilem Cashflow ausweichen.

Dabei dürften gerade Fachmärkte, Fachmarktzentren und Lebensmittelmärkte von den derzeitigen wirtschaftlichen Rahmenbedingungen mit gestiegenen Reallöhnen und niedrigen Zinsen profitieren, die sich in höheren Konsumausgaben der Verbraucher – sowohl im kurzfristigen Bedarfsbereich aber auch bei langlebigen Konsumgütern – bemerkbar machen dürften.

Attraktive Nettoanfangsrendite

Hinzu komme, dass die Nettoanfangsrenditen in dieser Assetklasse, deutlich über den Spitzenrenditen von Einkaufszentren oder erstklassigen High-Street-Objekten liegen würden.

In den ersten sechs Monaten des Jahres 2016 seien mit knapp zwei Milliarden Euro rund 44 Prozent aller Einzelhandelsinvestments in den Segmenten der Fach- und Lebensmittelmärkte sowie Fachmarktzentren getätigt worden.

Shopping-Center auf Platz zwei

An zweiter Stelle folgten laut CBRE Shopping-Center mit einem Volumen von knapp 1,1 Milliarden Euro beziehungsweise einem Anteil von 24 Prozent. Neben zwei Objekten in Hamburg und München sei hier überwiegend in Objekte außerhalb der Topstandorte investiert worden.

[article_line]

Investments in Geschäftshäuser in den Innenstadtlagen würden auf dem dritten Platz mit einem Transaktionsvolumen von 917 Millionen Euro folgen, was einem Anteil von 20 Prozent am gesamten Investitionsvolumen in Einzelhandelsimmobilien entspreche.

Mit rund 3,4 Milliarden Euro seien rund 75 Prozent des Gesamtvolumens in Form von einzelnen Objekten investiert worden. Der Anteil von Paketverkäufen liege bei 25 Prozent und damit deutlich unter dem Vorjahresergebnis von 67 Prozent.

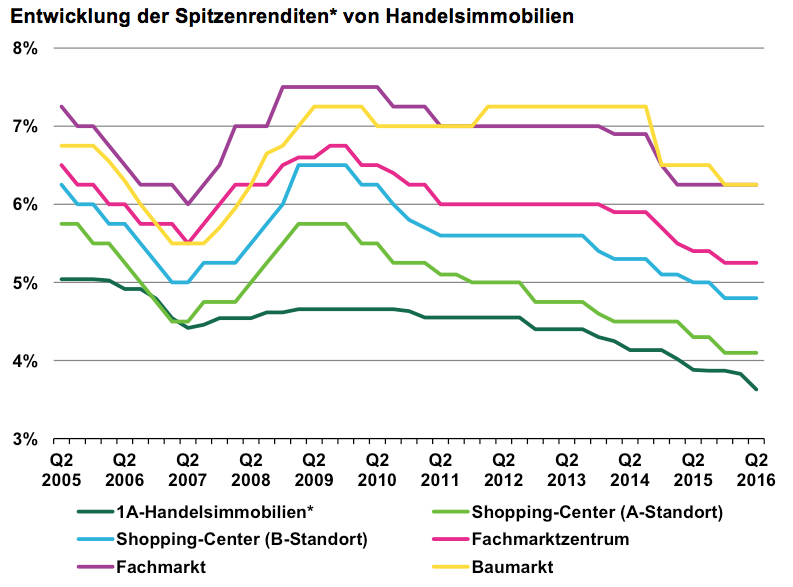

Zum Vergrößern bitte auf die Grafik klicken.

*: Nettoanfangsrendite

Quelle: CBRE Research, Q2 2016.

Aufgrund der hohen Nachfrage bei einem sich weiter verknappendem Angebot seien die Renditen für innerstädtische Geschäftshäuser in den Toplagen von Berlin, Düsseldorf, Frankfurt, Hamburg, Köln und München gegenüber dem Vorquartal im Durchschnitt um 20 Basispunkte auf 3,63 Prozent gesunken.

Stabile Renditen

Daneben seien zum Ende des zweiten Quartals die Spitzenrenditen für die anderen Handelsimmobilien noch stabil auf dem Niveau des Vorquartals geblieben. So notieren Shopping-Center unverändert 4,1 Prozent (A-Standort) beziehungsweise 4,8 Prozent (B-Standort).

Für Fachmarktzentren würden weiterhin 5,25 Prozent erzielt und Fachmärkte würden unverändert bei 6,25 Prozent liegen. Einzig im Segment der Lebensmittel-Supermärkte sei die Nettoanfangsrendite um 20 Basispunkte auf nun 5,8 Prozent gesunken und verdeutliche die immense Nachfrage nach diesem Investmentprodukt – vor allem seitens internationaler Investoren, aber auch zunehmend von deutschen institutionellen Investoren.

Dynamische Entwicklung

Der Investmentmarkt für deutsche Einzelhandelsimmobilien habe im zweiten Quartal des Jahres 2016 deutlich an Dynamik zugelegt und lasse eine positive Entwicklung für das weitere Jahr erwarten.

„Mangels alternativer Investmentmöglichkeiten und einer hohen Liquidität im Markt bleibe der Nachfragedruck der Investoren unverändert hoch. Als einer der größten Einzelhandelsmärkte Europas mit einer polyzentralen Struktur bietet Deutschland hier vielfältige Anlageoptionen“, erläutert Linsin.

Mehr internationale Investoren

„Wir erwarten, dass insbesondere der Anteil internationaler Investoren im weiteren Jahresverlauf deutlich zunehmen und Deutschland als nachhaltiger und sicherer Anlagehafen weiter profitieren wird“, ergänzt Poppinga.

[article_line type=“most_read“]

„Die starke Präsenz der nationalen Investmenthäuser im eigenen Heimatmarkt verschärft dabei den Wettbewerb um die ohnehin knappen Core-Produkte und wird weiter Druck auf die Spitzenrenditen für Handelsimmobilien ausüben. Dennoch rechnen wir für das Gesamtjahr mit einem Transaktionsvolumen im deutlich zweistelligen Milliardenbereich, zumal sich einige größere Einzeltransaktionen, aber auch diverse Portfolios in der Vermarktung für das zweiten Halbjahr befinden“, so Poppinga weiter. (kl)

Foto: Shutterstock