Bei Einführung eines Provisionsdeckels in der Lebensparte hätten Vermittler starke Liquiditätsrückgänge zum Abschlusszeitpunkt zu verkraften. Als mögliche Lösung wird eine Vorfinanzierung der laufenden Bestandscourtage diskutiert. Wie realistisch ist diese Lösung?

Gastbeitrag von Fabrice Gerdes und Dieter Kipp, Unternehmensberatung zeb

Wir haben Mitte Mai in einem Artikel auf Cash.Online quantifiziert, wie sich eine Deckelung oder ein generelles Verbot von Abschlusscourtage bei gleichzeitiger Anhebung der Bestandscourtage auf die Vergütung der Vermittler auswirken würde.

Insolvenz trotz Courtageansprüchen

In allen Szenarien müssen die Vermittler signifikante Liquiditätsrückgänge zum Abschlusszeitpunkt verkraften. Diese geringere Liquidität kann bei Vermittlern ohne weitere wesentliche Einnahmen dazu führen, dass die laufenden Kosten des Vermittlerbetriebes nicht mehr gedeckt werden können.

Im schlimmsten Fall tritt eine Insolvenz ein, obwohl Vermögenswerte in Form von Courtageansprüchen aus den Beständen vorliegen.

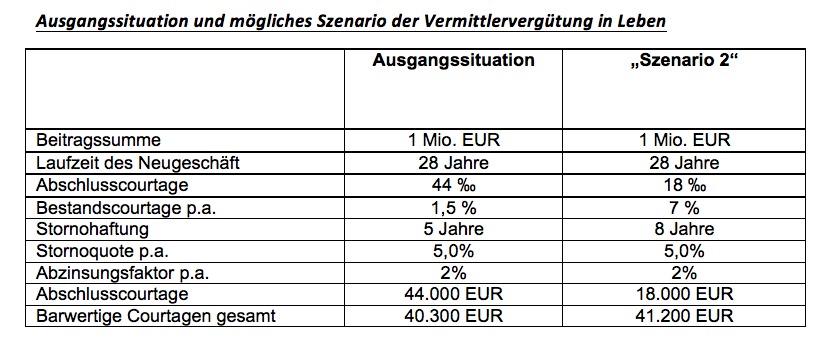

Für die Analysen haben wir eine Beitragssumme des gesamten Neugeschäfts von einer Million Euro bei einer durchschnittlichen Vertragslaufzeit von 28 Jahren und einer durchschnittlichen Früh- und Spätstornoquote von 5,0 Prozent unterstellt.

Existenzbedrohender Liquiditätsengpass

In der Ausgangssituation hat der Vermittler 44 Promille Abschlusscourtage, 1,5 Prozent Bestandscourtage und eine Stornohaftungszeit von fünf Jahren. Damit beträgt die Abschlusscourtage 44.000 Euro. Der Barwert aller Courtagen ist mit 40.300 Euro niedriger, da Stornos während der Haftungszeit zur Rückzahlung von Abschlussprovisionen führen.

Im Szenario zwei wurde die Abschlusscourtage bei 18 Promille gedeckelt und durch eine laufende Bestandscourtage von sieben Prozent sowie einer Stornohaftungszeit von acht Jahren kompensiert.

In diesem Fall sinkt die Abschlusscourtage auf 18.000 Euro zum Abschlusszeitpunkt. Die barwertige Courtage, bestehend aus Abschlusscourtage und laufender Bestandscourtage, beträgt bei Abzinsung von zwei Prozent per annum 41.200 Euro.

Auch wenn ein Vermittler in dem Szenario zwei sogar barwertig besser gestellt wäre, müsste im ersten Jahr ein Abschlusscourtageverlust in Höhe von 26.000 Euro (minus 59,1 Prozent) verkraftet werden. Für viele Vermittler, die auf Leben fokussiert sind, bedeutet dies ein existenzbedrohender Liquiditätsengpass.

Seite zwei: Vorfinanzierung der laufenden Bestandscourtage als Lösung?