Die Rahmenbedingen für die Lebensversicherer haben sich im Jahr 2022 deutlich verändert. Mehrere Leitzinserhöhungen der Europäischen Zentralbank (EZB) auf mittlerweile drei Prozent haben dazu beigetragen, dass die Zinsen am Kapitalmarkt deutlich gestiegen sind. Weitere Zinsschritte hat die Notenbank bereits angekündigt. Hiermit reagiert sie auf die äußerst hohe Inflation, die auf Jahressicht mit 6,9 Prozent ihren historisch höchsten Wert seit Gründung der Bundesrepublik Deutschland einnahm.

„Die aktuelle Deklarationsrunde der Lebensversicherer steht damit erstmals seit langer Zeit wieder im Zeichen steigender Marktzinsen“, sagte Dr. Reiner Will, Geschäftsführer der Assekurata Assekuranz Rating-Agentur. „Allerdings spiegeln sich diese in den Überschussbeteiligungen erst allmählich wider.“

Laufende Verzinsung steigt gegenüber dem Vorjahr an

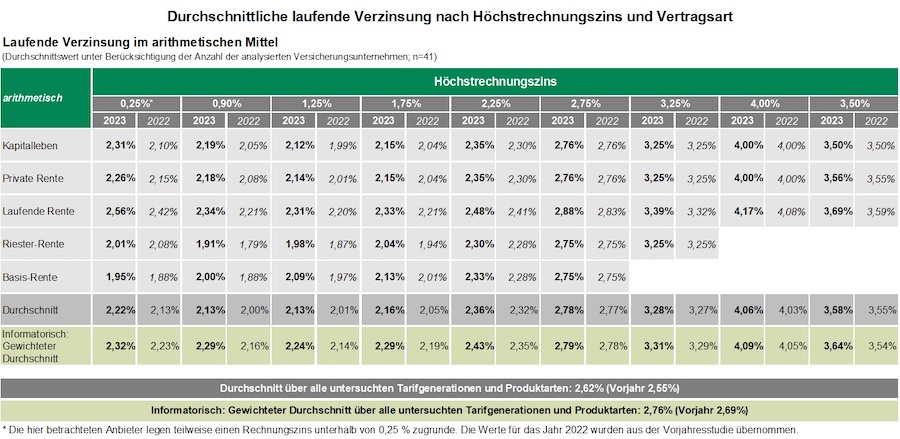

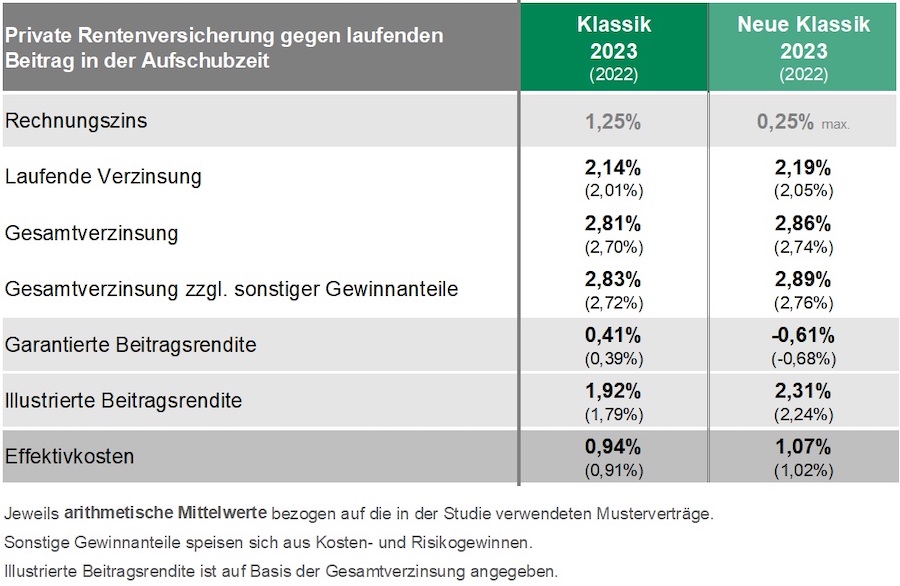

Immerhin, so hat Assekurata in der Studie ermittelt, haben 13 Studienteilnehmer die laufende Verzinsung in der privaten Rentenversicherung gegenüber 2022 angehoben und kein Unternehmen hat eine Absenkung vorgenommen. Im Durchschnitt beträgt sie für einen Referenztarif mit Garantiezins 1,25 Prozent nunmehr 2,14 Prozent. Im Vorjahr waren es noch 2,01 Prozent.

Die 13 Anbieter, die auch im Neugeschäft weiterhin klassische Rentenversicherungen anbieten, gewähren eine etwas höhere laufende Verzinsung von durchschnittlich 2,26 Prozent. Bezieht man alle klassischen Produktarten und Tarifgenerationen aus der Studie mit ein, so ist die laufende Verzinsung 2023 auf 2,62 Prozent (Vorjahr: 2,55 %) gestiegen.

„Marktweit steigt damit die Überschussbeteiligung gegenüber dem Vorjahr an. Dies hat historischen Charakter, erfolgte dies doch letztmals vor 15 Jahren“, erläuterte Reiner Will. Dabei weisen größere Unternehmen tendenziell ein etwas höheres Deklarationsniveau auf, was sich im gewichteten Durchschnitt von 2,76 Prozent (2,69 %) ausdrückt.

Die Folgen des Zinsanstiegs

„Dass sich der abrupte Zinsanstieg am Kapitalmarkt nicht eins zu eins bei den Überschussbeteiligungen niederschlägt, ist den Eigenschaften des Geschäftsmodells geschuldet“, erläutert Will. „Einerseits dauert es viele Jahre, bis der höhere Marktzins in der Kapitalanlage von Lebensversicherern ankommt, andererseits sind durch die Zinswende stille Lasten in den Bilanzen entstanden.“ Aus Sicht des Assekurata-Geschäftsführers sei es daher nicht verwunderlich, dass viele Lebensversicherer in ihrer Überschusspolitik noch zurückhaltend sind, wenngleich sich die langfristige Ertragsperspektive mit dem Zinsaufschwung verbessert habe.

Die deklarierte Gesamtverzinsung, die neben den laufenden Überschüssen auch Schlussüberschusskomponenten berücksichtigt, korrespondiert mit der Entwicklung bei der laufenden Verzinsung. Für den Mustervertrag einer privaten Rentenversicherung ist sie im Branchenschnitt um elf Basispunkte auf 2,81 Prozent (2,68 %) angestiegen.

„Im Gegensatz zu den vergangenen Jahren kommt bei den meisten Anbietern zum Vertragsende allerdings keine weitere Beteiligung an den Bewertungsreserven mehr hinzu“, ergänzte Lars Heermann, Bereichsleiter Analyse und Bewertung bei Assekurata. „Hier wirken sich die stillen Lasten der Zinsanlagen in den Büchern der Lebensversicherer unmittelbar aus, wodurch häufig keine zu verteilenden Bewertungsreserven mehr vorhanden sind.“

Neue Klassik bei der Verzinsung leicht im Vorteil

Darüber hinaus hat die Kölner Rating-Agentur wieder das Segment der sogenannten Neuen Klassik untersucht. Neue klassische Tarife basieren wie klassische Versicherungen auf einer konventionellen Überschusssystematik sowie dem Ausgleich im Kollektiv und der Zeit. Ein zentraler Unterschied liegt jedoch in der Ausgestaltung der Garantien, die niedriger als in der Klassik ausfallen und in der Regel endfällig gestaltet sind.

So sehen die meisten Versicherer in den untersuchten Tarifen davon ab, den Erhalt der eingezahlten Beiträge vollständig zu garantieren (100 Prozent Bruttobeitragsgarantie). Stattdessen beinhalten die Tarife eine reduzierte Bruttobeitragsgarantie von zumeist um die 90 Prozent. Aktuell liegt die laufende Verzinsung der betrachteten Neugeschäftstarife bei durchschnittlich 2,19 Prozent (Vorjahr 2,05 %) und somit nur leicht oberhalb der Klassik.

Im unternehmensindividuellen Vergleich zwischen den Anbietern, die Deklarationssätze für beide Produktsegmente angaben, ist der Überschussvorteil der Neuen Klassik mit 2,31 Prozent (Klassik: 2,21 %) etwas größer. Auch bei der illustrierten Beitragsrendite ist die Neue Klassik im Vorteil, wobei die Tarife hinsichtlich der Überschussverwendung nicht einheitlich konzipiert und daher nicht vollständig vergleichbar sind. „Auch bei neuen klassischen Rentenversicherungen können die Überschüsse nicht so schnell wie der Marktzins steigen, da die Sparprozesse hier ebenfalls langfristig ausgerichtet sind“, so Heermann.

Größerer Anstieg bei Einmalbeiträgen

Deutlich unmittelbarer reagieren die Lebensversicherer hingegen im kürzer laufenden Einmalbeitragsgeschäft. Hier hat Assekurata im Rahmen der Untersuchung festgestellt, dass die Überschussbeteiligungen insbesondere in den ersten Vertragsjahren gegenüber dem Vorjahr spürbar angezogen haben.

„Der Zinsanstieg wirkt sich bei Einmalbeitragspolicen somit stärker aus als bei Versicherungen gegen laufenden Beitrag“, stellt Heermann fest. „Offenbar verfolgen die Lebensversicherer das Ziel, im Zinswettbewerb gegenüber Banken weiterhin bestehen zu können.“ Außerdem passt dieses Vorgehen zur derzeit inversen Zinsstrukturkurve am Kapitalmarkt, bei der Anleihen mit kurzen Laufzeiten bisweilen höher rentieren als Langfristanlagen.

Indexpolicen: 2022 gab es bei 90 Prozent keine Renditen

Spannende Erkenntnisse lieferte die Marktanalyse von Assekurata zu Indexpolicen. „Indexpolicen klingen sehr stark nach Fondsanlage, haben in gewisser Weise auch ein Anlageinstrument integiert. Im Kern sind sie eben sehr klassisch konstruiert“, erklärt Heermann. Gerade die laufende Verzinsung, der Deklarationszins sei extrem wichtig für Indexpolicen. „Denn darüber wird der sehr komplexe Beteilungsmechanismus finanziert. Je höher der Deklarationszins, desto höher ist auch die Wahrscheinlichkeit, dass ich eine positive Rendite über die Indexbeteiligung erwirtschafte“, so Heermann weiter. Was die Analyse zeigt: Die laufende Verzinsung bei Indexpolicen ist seit vielen Jahren höher als in der Klassik oder der Neue Klassik.

Teilweise, weil schon Überschüsse und Schlussüberschüsse in die laufende Verzinsung mit einkalkuliert werden, so Herrmann. 2022 lag die laufende Verzinsung bei 2,49 Prozent und ist 2023 moderat gestiegen – auf nunmehr 2,53 Prozent. Damit liegt sie deutlich oberhalb der Verzinsungen klassischer und neuer klassische Rentenversicherungen. „Weil die Anbieter durchaus versuchen, über den höheren Überschusszins da auch eine gewisse Beteiligungschance den Kunden zu ermöglichen“, sagt Herrmann.

Über die Laufzeit lieferten 50 Prozent keine Rendite

Hat es funktioniert? So zeigt die Analyse der Kölner Marktexperten, dass in rund 47 Prozent der Fälle, keine Renditen gab. Über den Zeitraum der vergangenen sieben oder acht Jahre hat Assekurata eine durchschnittliche Rendite von 2,68 Prozent ermittelt. Es gebe aber auch Kunden, die haben diese Rendite nicht erzielt, so Herrmann.

Im Jahr 2022 waren in fast 90 Prozent der Fälle waren Nullrenditen herausgekommen. Heißt, der Kunde hat zwar kein Geld verloren, weil er bei Indexpolicen kein Geld verlieren kann. „Aber man sieht eben auch, dass in den meisten Fällen nicht zu gewinnen war, weil eine Nullrendite herauskam“, erklärt Heermann. Die Verluste an den Aktienmärkten in einzelnen Monaten seien bei Indexpolicen deutlich durchgeschlagen und das konnte das Indexjahr nicht mehr auffangen. „So ein schlechtes Jahr hatten wir noch nie“. In den allermeisten Fällen sei 2022 extrem schlecht gelaufen. Die meisten Kunden, die sich für eine Indexbeteiligung entschieden haben, hätten keine Gutschrift bekommen. „Es ist immer ein stückweit auch Glückssache, inwieweit die Indexpolicen eine positive Rendite mit sich bringen“, so Heermann.

Fondspolicen erstmalig im Fokus

Aufgrund der steigenden Verkaufszahlen und der zunehmenden Marktrelevanz der klassischen Lebensversicherung haben die Kölner Rater nun erstmalig den Fokus auch auf Fondspolicen mit Kapital- oder Rentengarantie gelegt. Alle Garantien binden den Deckungsstock der Lebensversicherer mit ein. Das ist der Topf über den die Garantien hergestellt werden, sagt Heermann. Bei Zwei-Topf-Hybriden ist es der einzige Topf. Dort dient das Sicherungsvermögen dazu, das entsprechenden Garantieniveau zu finanzieren. Die Kundengelder, nicht für Kosten- und Risiken benötigt werden, fließen hingegen in die freie Fondsanlage oder gemanagten Varianten ein.

Bei den Drei-Topf-Hybriden dient das Sicherungsvermögen als Basiskomponente für die Garantien. Hinzu kommt ein Wertsicherungsfonds, der ebenfalls eine Absicherungsfunktion übernimmt. „In der Kombination mit der Garantie, die abgeschlossen wird, kann das frei werdende Geld in die Investmentanlage angelegt werden“, so Heermann. Insgesamt 20 Marktangebote hat Assekurata – statisch und dynamische Hybride – durchleuchtet. Angesichts der 14 Zwei-Topf-Hybride scheint der Markt hin zu dieser Variante zu tendieren, so der Experte. Auch Fondspolicen haben ein Überschussbeteilung. „Das liegt daran, dass das Sicherungsvermögen eben auch Teil des Produktkonstruktes ist. Insofern konnten wir gut abfragen, wie hoch die Überschussdeklaration bei Fondspolicen ist“, erklärt Heermann. Die laufende Verzinsung in der Ansparphase liegt laut Studie im Schnitt bei 2,1 Prozent.

„Das zeigt sich kein großer Unterschied zur Klassik“, so Heermann. Dennoch: Der Überschusszins sei in der Produktgattung nicht essenziell, denn der eigentliche Renditemotor komme aus den Fonds- und Investmentanlagen und weniger als der laufenden Verzinsung. Hinsichtlich der Zahl der angebotenen Fonds und der Option, gemanagte Varianten oder selbst zu verwalten, verfolgen die Versicherer durchaus unterschiedliche Philosophien. Es hängt davon ab, an welche Kundenprofile sich die Gesellschaften wenden. „Gehe ich eher an den investmentaffinen Kunden oder den Kunden, der mit einer übergroßen Auswahl überfordert ist“, erklärt Herrmann.

Die gemanagten Konzepte richten sich sehr an Kunden, die eine eigene Auswahl nicht treffen wollen. So gibt es Anbieter, die haben 15 Strategie-Portfolios im Angebot. Es gebe aber auch Versicherer mit nur einem oder zwei gemanagten Konzepten. Es gebe auch an Anbieter, die böten beides innerhalb einer Fondspolice an. Freie Fonds und gemanagte Konzepte. „Die Philosophie der Häuser ist sehr unterschiedlich, wie die Investmentkomponente dargestellt wird“, sagt Heermann. Zudem gewinnt laut Assekuranta das Thema Nachhaltigkeit nach Artikel 8 und 9 Transparenzverordnung an Relevanz. Während die Auswahl bei gemanagten Portfolios hier noch gering sei, sei das Angebot bei den freien Fonds hier doch deutlich größer. Zudem gewinne das Thema ETF zunehmend an Relevanz. „Das ist kein Thema nur der freien Fonds, sondern zunehmend auch der gemanagten Varianten.“

Spannend sei zudem die Überschussbeteiligung in der Rentenphase, weil Fondspolicen in der Auszahlungsphase dann wieder komplett im Deckungsstock des Versicherers liegen. „Dann spielt die Überschussbeteiligung durchaus eine große Rolle“, so Heermann. Viel Flexibilität, viel Auswahl, aber auch unwahrscheinlich viel Beratungsbedarf für Kunden, die sich nicht jeden Tag mit Kapitalmarktentwicklungen befassen“, so das Fazit von Heermann.

Die Rahmenbedingungen verändern sich

Die Rahmenbedingungen für Lebensversicherungen haben sich radikal verändert, lautet denn auch das Fazit von Assekurata-Geschäftsführer Dr. Reiner Will. Zudem werde es zunehmend komplexer, auf der Produktseite damit umzugehen. Es reicht dem Kunden heute nicht mehr, nur auf den Deklarationszinssatz zu schauen. „Man muss hinschauen, um welchen Produkt es sich handelt und wo die Chancen und Risiken liegen. Damit hat sich der Auswahl- und Beratungsbedarf grundsätzlich verändert“, so Will weiter. Fakt sei aber auch, dass die extreme Inflation derzeit keine positive Realverzinsung bei den garantiebasierten Lebensversicherungsprodukten zulasse. Das sei keine gute, aber auch keine neue Botschaft.

„Nur dass der Abstand zwischen dem, was man heute am Kapitalmarkt erzielen kann und dem, was Lebensversicherungsprodukte aktuell an Deklarationen aussprechen, noch einmal deutlich vergrößert hat. Die Differenz muss deutlich zur Kenntnis nehmen und das macht den Absatz von klassischen Lebensversicherungsprodukten – in welcher Form auch immer – nicht leichter“, so Will. Der gestiegene Marktzins und die ausfinanzierte ZZR bewerte Will mit Blick in die Zukunft, positiv. „Weil sich damit auch am Rentenmarkt für die Versicherer neue Chancen bieten“ so Will.

„Wir sollten aber nicht erwarten, dass es nochmals Produkte mit einer 100-Prozent-Beitragsgarantie geben wird. Die Zeiten sind vorbei“, laut seine Erwartung. Es werde eher Produkte geben, die eine stärkere Kapitalmarktorientierung haben und den Renditeaspekt in den Fokus nehmen. Produktseitig bedeute dies, dass die Lebensversicherer sehr stark auf Fondspolicen ohne Garantien setzen würden. Hier sei die Lage am positivsten.