Die Notenbanken werden den Konjunkturzyklus töten und damit auch den Aufschwung. Zumindest deutet die Zinskurve daraufhin, dass es innerhalb des nächsten Jahres in den USA zu einer Rezession kommen kann, die sich auf andere Länder ausbreiten wird. Gastbeitrag von Dr. Daniel Seiler, Vescore

Rezessionen vorherzusagen ist unpopulär, wie jeder Ökonom weiß. Aber manchmal genügt ein Blick auf die Zinskurve, um genau dieses Szenario klar und deutlich vor Augen zu sehen. Ein schrumpfendes Zinsgefälle ist ein verlässlicher Indikator für Rezessionen, weshalb der jüngste Rückgang auf das niedrigste Niveau seit der Finanzkrise 2007 die Märkte in Alarmbereitschaft versetzt.

Wir halten dies für kein rein technisches Phänomen, das Marktteilnehmer mit einem Achselzucken abtun können. Im Gegenteil: Die Gefahr, dass die Weltwirtschaft in eine Rezession abgleitet, ist real.

In letzter Zeit ist der Motor der Weltwirtschaft rund gelaufen. Mit den USA an der Spitze beginnt sich die Produktivität zu beleben – wenn auch eher schwach im historischen Vergleich. Bei den Verbrauchern sitzt das Geld wieder lockerer, die Inflation beschleunigt sich langsam und die Arbeitslosenquoten sind so niedrig wie nie. Allerdings scheinen wir uns dem Ende des aktuellen Konjunkturzyklus zu nähern. Das zumindest verrät uns die Form der Zinskurve und die Höhe des Zinsgefälles.

Niedriges Zinsgefälle

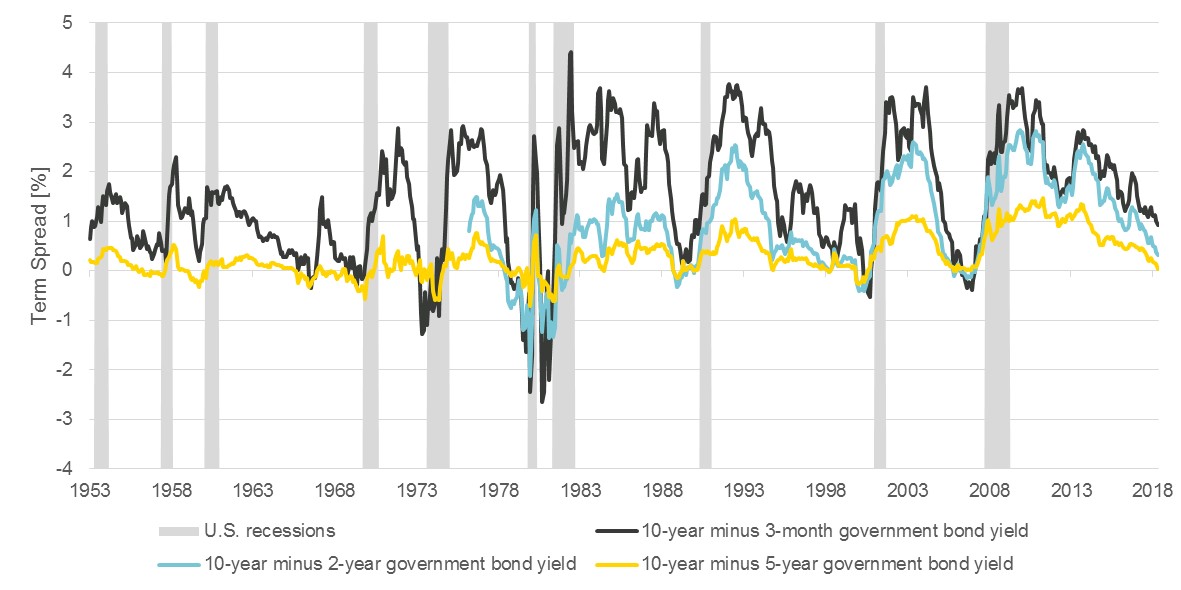

Das Zinsgefälle, auch „Term Spread“ genannt, gilt als verlässliches Barometer für die künftige Konjunkturentwicklung. Es gibt die Differenz zwischen den Zinsen von Staatsanleihen mit langen und kurzen Laufzeiten an.

Wobei in einem gesunden Wirtschaftsumfeld langlaufende Anleihen höhere Zinsen aufweisen als kurzlaufende. Denn mit den höheren Zinsen werden Anleger, die länger laufende Anleihen halten, für das längerfristige Inflationsrisiko entschädigt. In diesem Fall ist die Zinskurve nach oben geneigt und die Differenz positiv.

Negativer Term Spread

Im umgekehrten Fall flacht sich die Zinskurve ab oder kehrt sich sogar um, wenn sich die Konjunkturaussichten eintrüben oder die Notenbanken die Leitzinsen erhöhen. Sobald die Zinsen am kurzen die am langen Ende übersteigen, wird der Term Spread negativ. Eine Entwicklung, die in den letzten 60 Jahren vor jeder Rezession zu beobachten war. Folglich erscheint es klug, ein Auge auf das Zinsgefälle zu haben.

Gegenwärtig ist das schrumpfende Zinsgefälle vor allem in den USA ein Thema. Zwischen drei- und zehnjährigen US-Staatsanleihen (Treasuries) halbierte sich der Zinsabstand von Januar 2013 bis Juli 2018, wobei allein in den letzten sechs Monaten ein Rückgang von 13 Basispunkten zu verzeichnen war.

Sinkende Term Spreads und Rezessionen in den USA

Seite zwei: Langes Ende der Kurve belastet