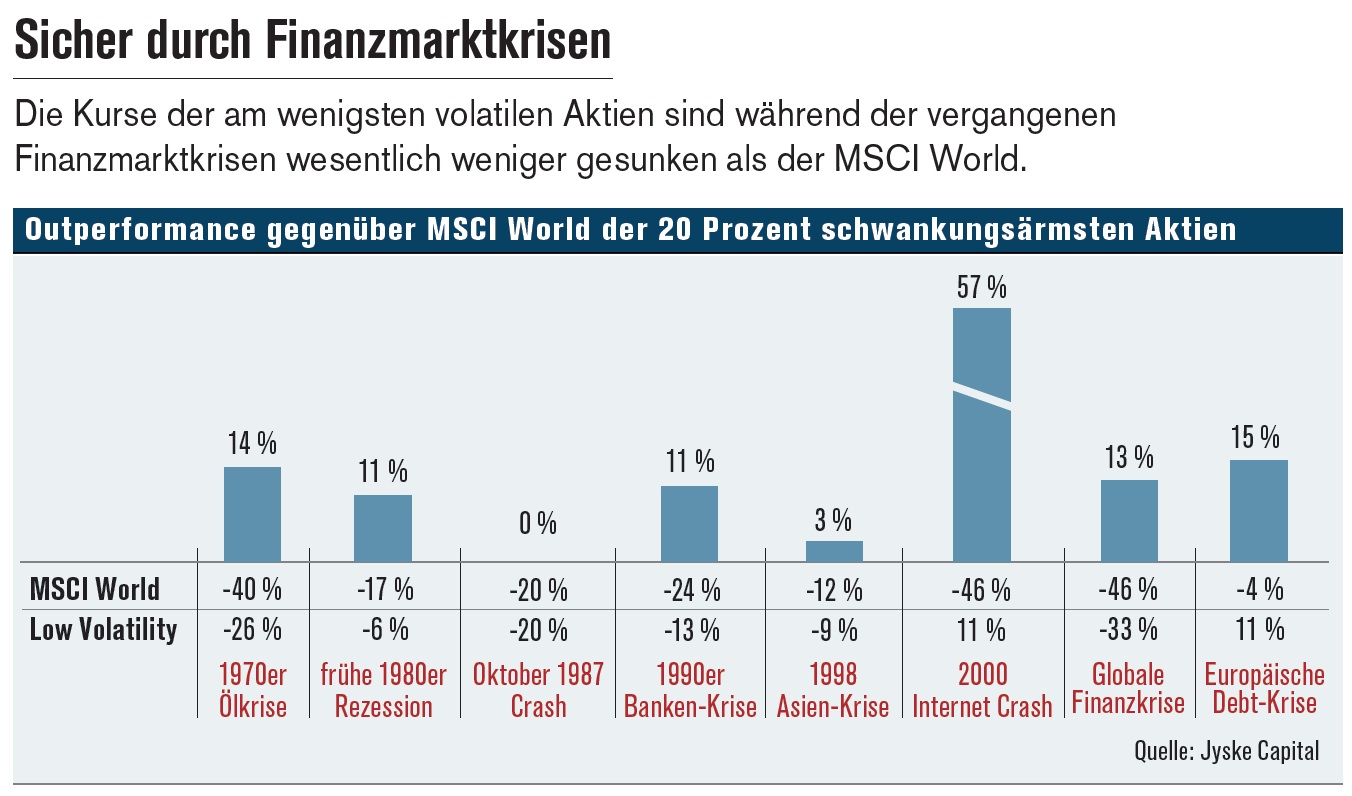

Große Kursfälle im Aktienmarkt gibt es öfter, als es vielen Anlegern bewusst ist. Beispielsweise ist der S&P500 seit 1950 zehnmal um 20 Prozent oder mehr gefallen. Es ist deshalb interessant, dass das Kapital der Anleger typischerweise besser in einem Portfolio aus Aktien mit niedriger Volatilität geschützt ist, als wenn es im allgemeinen Aktienmarkt gestreut ist – dies gilt für sämtliche größere Krisen, von den Ölkrisen der 1970er-Jahre bis zur globalen Finanzkrise im Jahr 2008.

Während der globalen Finanzkrise fiel der globale Aktienmarkt zum Beispiel um 46 Prozent während der Durchschnittskurs des Fünftel der Aktien mit der niedrigsten Volatilität nur um 33 Prozent nachließ.

Angst vor Volatilität stegit

Aktuell haben wir einen der längsten Aufschwünge an den Aktienmärkten. Die Hausse des S&P500 seit Anfang März 2009 hat eine Dauer von 107 Monaten und eine Rendite über 300 Prozent erzielt, während die durchschnittliche Dauer 60 Monate beträgt, bei einer Rendite von 176 Prozent.

Risikoaverse Anleger, die einen Abschwung fürchten, aber den Anleihenanteil in ihrem Portfolio mit Aussicht auf steigende Zinsen nicht erhöhen möchten, sollten erwägen, Aktien mit niedriger Volatilität zu kaufen, da diese bei sinkenden Märkten das Vermögen schützen.

Die Suche nach Rendite und das historisch tiefe Zinsniveau haben bewirkt, dass sich die Allokation im Laufe der letzten Jahre zugunsten von Aktien mit niedriger Volatilität verschoben hat – dies gilt sowohl für aktiv verwaltete Strategien als auch für ETFs.

Gestiegenes Kurs-Gewinn-Verhältnis

Heute haben zwei der größten EFTs – iShares MSCI Min Vol USA und Powershares S&P 500 Low Volatility – ein verwaltetes Vermögen (Assets under Management) von insgesamt über 21 Milliarden US-Dollar. Dies hat dazu geführt, dass schwankungsarme Aktien teurer geworden sind, gemessen am erwarteten Kurs-Gewinn-Verhältnis (KGV).

Der Minimum-Volatility-Index (MSCI AC World Minimum Volatility) wird aktuell für ein KGV von 17,6 gehandelt, der globale Aktienindex (MSCI AC World) für 14,9. Es besteht das Risiko, dass Anleger einen zu hohen Preis für entsprechende Aktien bezahlen, was die erwartete Rendite beeinträchtigen kann.

Einige Strategien, hierunter die so genannten Minimum-Volatility-Strategien, sind rein mathematische Lösungen, die die Volatilität des Portfolios ausgehend von der Korrelation der einzelnen Aktien untereinander auf ein Minimum reduzieren. Das Risiko solcher Strategien besteht darin, dass sich die historischen Korrelationen ändern können.

Kombination mit Fundamentalanalyse

Dies ist eine der Ursachen dafür, dass wir bei Jyske Capital die quantitative Analyse mit einer Fundamentalanalyse kombinieren. Die fundamentale Qualität eines Unternehmens lässt sich unter anderem durch hohe Rendite des investierten Kapitals, begrenzte Schulden und Stabilität bei Umsatz, Gewinn und Cashflow messen.

Brian Kirk ist Co-Portfolio Manager des Jyske Invest Equities Low Volatility Fonds

Foto: Jyske

Dieser Beitrag ist Teil einer Reihe zum Thema Factor Investing, hier kommen Sie zu den schon veröffentlichten Beiträgen:

Factor Investing: Das müssen Investoren beachten

Mehr Rendite mit weniger Volatilität (erster Teil dieses Beitrags)

Momentum: Haben Sie starke Nerven?

Stabilität im Anleihen-Portfolio durch Qualitätsfaktoren

Warum Sie auf Small Caps setzen sollten

So funktionieren Carry-Strategien

Smart Beta: Aktiv oder Passiv?

Warum werden Smart-Beta-ETFs immer beliebter?

So funktioniert Enhanced Indexing

Multi Factor Investing bei Anleihen

So ergänzen sich Factor Investing und Multi Asset